O Processo de Cobrança

É inevitável, a cobrança é o momento mais desagradável da jornada de relacionamento com o cliente, sendo que, na maioria das vezes, o resultado é negativo, o que pode causar uma insatisfação ainda maior.

O processo de cobrança é uma atividade muito influenciada por fatores externos. As mudanças econômicas, a variação do índice de desemprego e o aumento do poder de compra são alguns deles.

Quando uma dívida não é paga, podemos sentir uma sensação de frustração e prejuízo muito grande, porém, precisamos considerar que, na maioria dos casos, a pessoa não fica inadimplente por que assim o deseja. Dentre diversos motivos, é possível, ainda, que a pessoa esteja passando por um momento difícil da sua vida. Essa compreensão faz com que o processo de cobrança seja mais humanizado, o que gera melhores resultados.

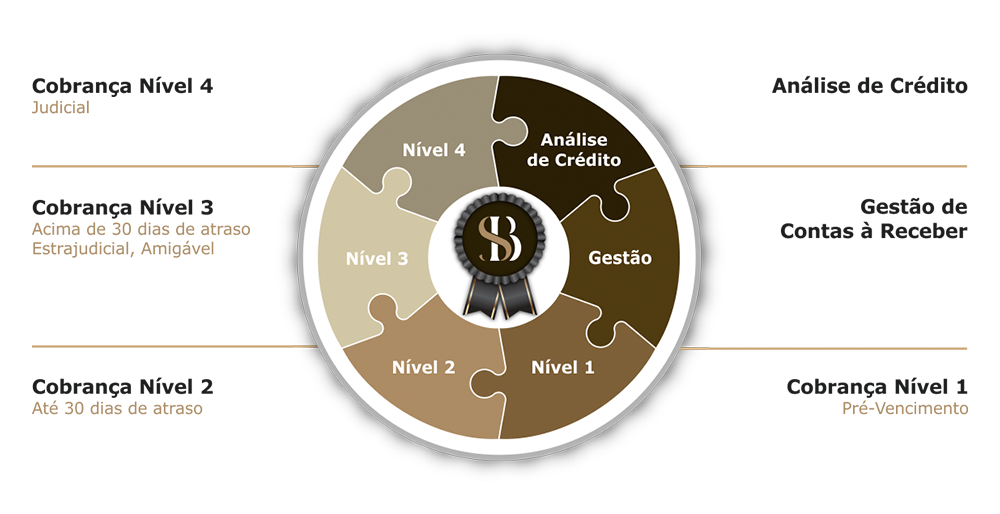

Ciclo Completo de Cobrança

O Ciclo Completo de Cobrança é uma metodologia desenvolvida e testada para a redução da inadimplência. Ele se inicia bem antes da data do pagamento, na avaliação de crédito e se estende até a cobrança judicial.

Análise de Crédito

Quando uma empresa comercializa bens e/ou serviços, pode receber pagamento à vista ou esperar o pagamento durante certo período, ou seja, conceder crédito, e este é representado pelas contas a receber. Segundo a concepção de José Pereira da Silva, a palavra “crédito” pode ser conceituada como sendo o ato de vontade ou disposição de alguém ceder, por algum período, uma parcela de seu patrimônio a outrem, com a expectativa de receber tal parcela integral depois de transcorrido o período estipulado. A parcela do patrimônio dada em crédito pode ser representada em dinheiro ou em bens.

A análise de crédito é o estudo detalhado do risco envolvido em determinada transação comercial ou financeira. Ela é realizada com o intuito de estudar a capacidade financeira da parte devedora em honrar com o acordo tratado, com base em informações adquiridas através de ferramentas de crédito, que apresentam as mais variadas relações e condutas adotadas pelo cliente e seus devedores.

A análise de crédito aplicada no gerenciamento do risco empresarial, serve, dentre outros, para atestar a realidade do negócio e está diretamente relacionada ao sucesso ou fracasso da empresa. Tamanha a importância, a análise de crédito deve ser utilizada para auxiliar na organização do modelo de negócio buscando sempre diminuir prejuízos e fracassos e potencializar o sucesso.

Gestão de Recebíveis

A cobrança é um fator muito importante do ciclo operacional e financeiro de uma empresa e tem adquirido cada vez mais um papel relevante dentro delas. Segundo José Pereira da Silva, “a gestão de cobrança deve estar focada na maximização visando melhorar o fluxo de caixa e na minimização de perdas de negócios futuros”.

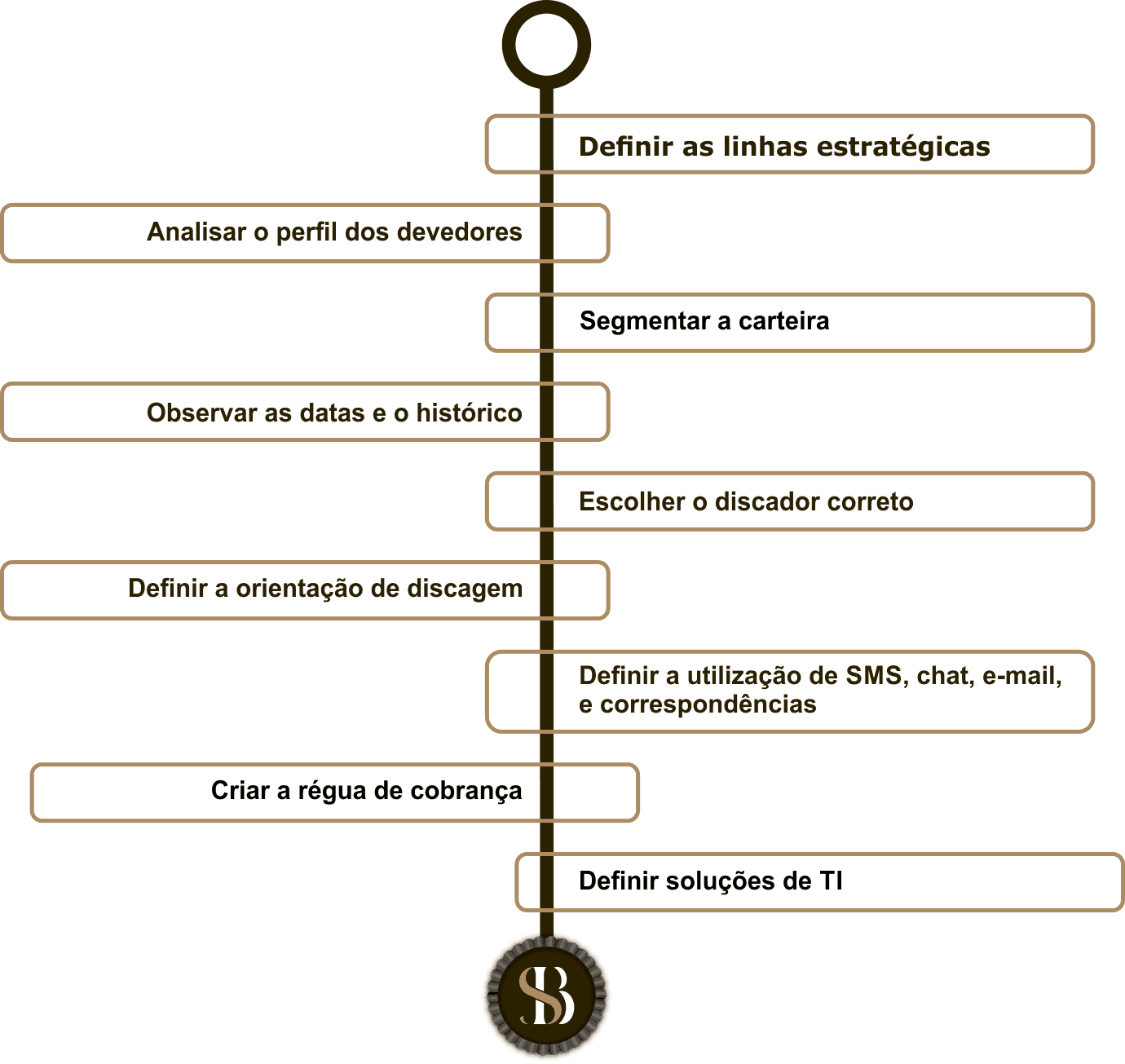

A Gestão de Recebíveis, também conhecida por planejamento estratégico, é o ato de analisar e segmentar uma carteira de créditos para construir uma ou mais réguas de cobrança que sejam adequadas a cada perfil de dívida.

A régua deve ser capaz de gerar valor tanto para nossos clientes quanto para seus devedores.

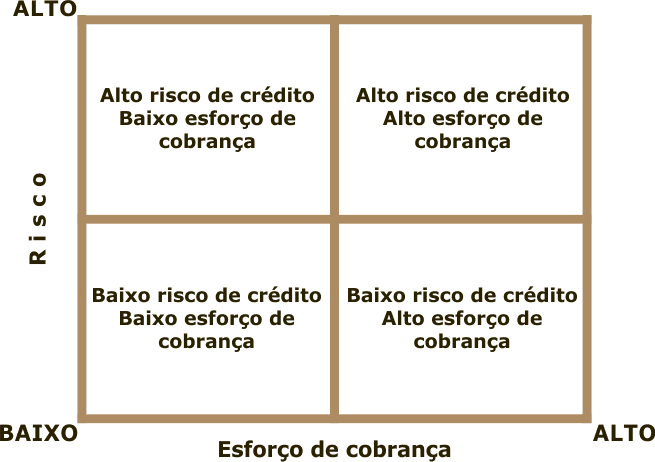

A gestão é realizada, geralmente, a partir de duas linhas estratégicas diferentes: uma macro e outra operacional, devendo andar em harmonia com as atividades e mercados envolvidos com os negócios de nossos clientes. Esse planejamento é relevante e precisa ser determinado de forma clara, dispor de processos eficazes, e levar em consideração a perspectiva de risco.

Seja qual for o seu planejamento estratégico, é importante ter em mente que o planejamento da cobrança, as ações da equipe de control desk e do MIS são pilares e passos para uma boa organização de cobrança e para a obtenção de sucesso, mas os melhores resultados vêm de equipes que dispõem de estrutura operacional eficiente, que sejam bem treinadas, estejam motivadas e possuam abordagens que visam sempre o melhor resultado para os agentes dos dois lados da régua de cobrança, nossos clientes e os devedores.

Seja qual for o seu planejamento estratégico, é importante ter em mente que o planejamento da cobrança, as ações da equipe de control desk e do MIS são pilares e passos para uma boa organização de cobrança e para a obtenção de sucesso, mas os melhores resultados vêm de equipes que dispõem de estrutura operacional eficiente, que sejam bem treinadas, estejam motivadas e possuam abordagens que visam sempre o melhor resultado para os agentes dos dois lados da régua de cobrança, nossos clientes e os devedores.

Entre em contato conosco e descubra a melhores solução para as suas necessidades!!!

As estratégias da gestão de recebíveis

A estratégia macro envolve fatores sazonais, ou seja, fatores que ocorrem em determinadas épocas todos os anos, como, por exemplo, pagamento de décimo terceiro, natal, dia dos pais e das mães, férias escolares e carnaval.

Esta estratégia utiliza essas datas ou eventos como parte de sua abordagem padrão, e dependem, exclusivamente, da criatividade do analista de gestão de recebíveis.

A estratégia operacional diz respeito à forma como o analista de recebíveis vai organizar a cobrança com base tanto nos fatores sazonais, como com base no perfil da carteira de cobrança dos nossos clientes.

Desta forma, esta estratégia leva em consideração o histórico do cliente e quais os comportamentos comuns de uma mesma faixa de atraso, estabelecendo assim, um padrão.

Dentre outros fatores, compõem a estratégia operacional:

- Análise dos tipos de devedores;

- Segmentação da carteira por:

- Tipo de dívida;

- Tempo de vencimento;

- Valor da dívida;

- Região ou estado do devedor;

- Sexo do devedor;

- Faixa de idade do devedor.

- Observação de datas e do histórico, como:

- O tamanho da carteira a ser cobrado;

- Os canais disponíveis para se comunicar (e-mail, aplicativos de chat, SMS, carta, telegrama, telefone …);

- O tempo necessário para abordar a quantidade de pessoas desejadas por cada canal;

- A quantidade de pessoas disponíveis em cada momento do dia e a quantidade de pessoas que se pretende abordar por telefone;

- O tipo de discador que será utilizado (Discador Power, Discador Preditivo, Discador Preview, Discador Agentless, Discador Progressivo, Discador Powerdialer); e

- O tipo de discagem que será utilizado (Vertical ou Horizontal).

O telefone ou call center é a forma mais cara que existe de abordagem, por isso, a estratégia precisa levar em consideração o perfil do devedor e a dívida que vai passar por essa abordagem. Também é preciso observar o tipo de dívida na hora de escolher como vai ser realizada a configuração do discador, assim como, também, o tamanho da equipe de operadores disponíveis para cada faixa de horário do dia.

Os canais de cobrança por e-mail, SMS, aplicativos de chat, como, por exemplo, o WhatsApp, cartas, e telegramas, são, sem dúvida, um dos grandes trunfos dos analistas de recebíveis. Como a cobrança via telefone é demorada e custosa, estes outros canais de cobrança, quando bem utilizados, abordam, com a mensagem adequada, uma grande quantidade de pessoas ao mesmo tempo.

Deve-se, contudo, ter o cuidado especial na hora de aplicar uma abordagem massiva, em dimensionar a equipe de operadores receptivos ou, ainda, em escalonar a infraestrutura de autoatendimento para não ter problemas. De nada adiantaria realizar uma ação destas e não ter condição de concretizar o objetivo da ação.

Política de Crédito

A política de crédito inclui o uso de concessão de crédito para estimular volume de vendas, critério para concessão de crédito, responsabilidades específicas de vendas, autoridade do departamento de crédito para estabelecer procedimentos de cobrança e crédito, procedimentos e diretrizes de cobrança e suspensão de crédito de contas de cliente, para controlar as inadimplências.

Ranking de Pagadores

O sistema de ranqueamento está se tornando um dos componentes mais determinantes na segmentação de clientes.

No estudo para determinação do ranking de pagadores, deve-se levar em consideração, dentre outros fatores, o ramo de atividade do cliente, concentração das operações, e a maneira pela qual eles usam suas facilidades de crédito e, assim, focar em identificar aqueles que possuem uma probabilidade considerável de se tornar inadimplentes, antes mesmo que caiam na inadimplência.

A Régua de Cobrança

A régua de cobrança é uma forma de organizar, em uma espécie de linha do tempo, as ações que serão tomadas para cobrar determinada carteira, ou mesmo para prevenir que um grupo de devedores se tornem inadimplentes.

A régua é a resposta do planejamento da Gestão de Recebíveis para trabalhar determinada carteira.

Aplicação do Gerenciamento de Recebíveis

Cobrança Pré-vencimento e Mero Atraso

Também chamada de cobrança preventiva ou cobrança consultiva, ela ocorre em um momento anterior ao vencimento da fatura. É nessa etapa que você pode sondar o devedor sobre eventuais problemas, antes mesmo da inadimplência acontecer.

O seu desafio, nessa etapa,a é ser agradável, gentil e, ao mesmo tempo, garantir que o pagamento seja feito. Até então, você ofereceu valor ao devedor e agora é o momento de ele retribuir.

O objetivo principal dessa comunicação é avisar ao devedor de que a fatura vai vencer e descobrir se ele tem a intenção ou não de pagá-la. Nela, você já colhe informações para saber se o valor ainda não foi aprovado internamente, se não chegou à área financeira ou se tem um gargalo no processo que você precisa intervir para que o pagamento aconteça no prazo esperado.

Na prática, não é possível, ou mesmo economicamente viável, realizar este contato para todo devedor, assim, faturas pequenas, de menor valor, utilizam um determinado tipo de comunicação, enquanto que as faturas com valor mais elevado, ou de devedores com histórico de atraso no pagamento, passam, obrigatoriamente, por um contato mais personalizado e detalhado.

Cobrança Amigável

A cobrança amigável visa o recebimento dos valores de seus devedores com o menor impacto no relacionamento comercial nas empresas de nossos clientes. O foco é o retorno do devedor para a carteira de clientes ativos.

Este estágio começa quando um devedor deve passar a ser tratado como um inadimplente, após decorrido o prazo da concessão de mero atraso. Nesse momento, as ações devem voltar suas atenções para encontrar maneiras de fazer o devedor pagar os valores em atraso.

Nesta fase, ter empatia é de considerável importância. Apenas entendendo a situação do devedor que será possível ajudá-lo a quitar a dívida. Sabendo da realidade dele haverá melhores condições de fazer uma oferta condizente com a situação financeira do devedor.

A abordagem nesta fase deve ser feita de forma positiva, buscando sempre deixar claro o que o devedor vai perder ou, ainda, o que vai deixar de ganhar.

Cobrança Extrajudicial

O início deste estágio do processo de cobrança é, um ponto delicado de equilíbrio, o qual exige que seja sobrepesado os princípios do risco de crédito contra o potencial de manter ou agravar o valor da dívida. Se o relacionamento com o devedor for encerrado muito cedo, o fluxo dos rendimentos futuros não acontecerá, já se o relacionamento ficar para trás, a probabilidade da recuperação total da dívida do devedor é reduzida.

Nesta fase do processo, existe uma troca no paradigma da forma de cobrança, passando a ter uma abordagem punitiva, buscando deixar claro as sanções que o devedor virá a se deparar, caso insista em não quitar a dívida.

Cobrança Judicial

Neste último estágio da cobrança, o objetivo é mais simples, aumentar a recuperação da dívida.